買危疾保險是不少人第一份「花大錢」買的保險。

產品五花八門,條款複雜難懂,往往令人摸不著頭腦。

本文為你拆解6大關鍵,精明投保!

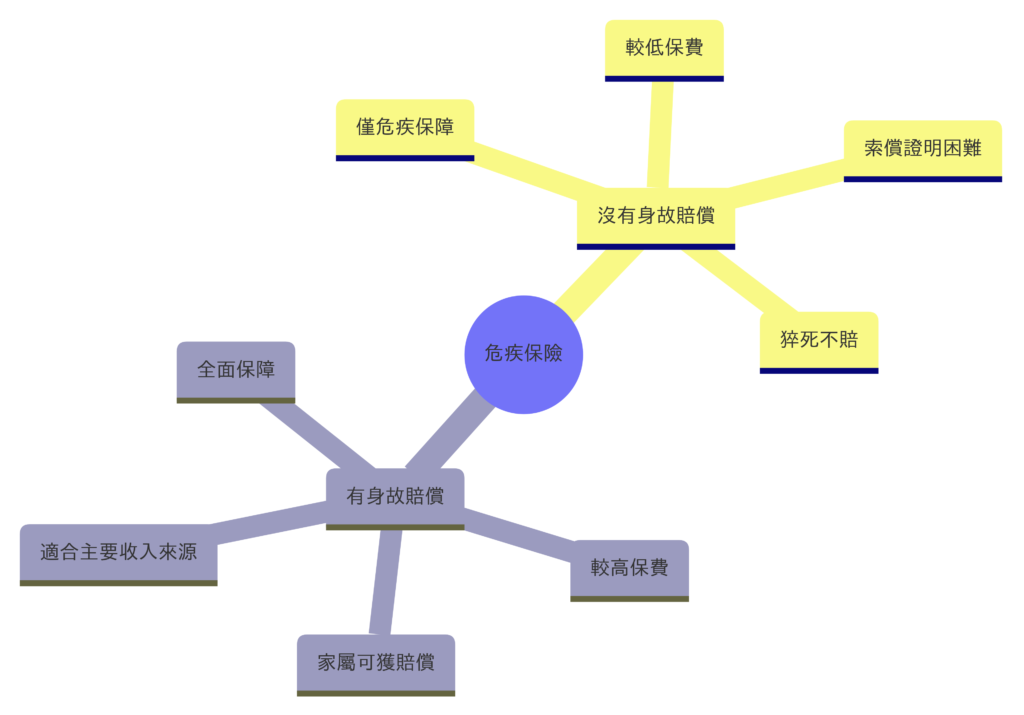

1. 有身故賠償 VS 沒有身故賠償:別讓網紅產品迷惑你

你可能聽說過「沒身故」的保險較平,但背後隱藏著不少風險。

危疾保險需要索償證據,死後恐難提供

索償危疾保險時,通常需要:

- 註冊醫生或專科醫生的診斷書

- 醫學檢查結果,包括臨床、放射學、組織學和實驗室證據

問題是,這些檢查必須在受保人生前處理。

若遇上急性中風、心臟病或意外,可能來不及準備證明文件,最終無法獲得賠償。

為何不要買沒有身故賠償的危疾保險?

不帶身故賠償的危疾保險較易引發爭議。

例如,受保人猝死不獲賠償,家屬難以接受而鬧上新聞。

最後都不會賠到,因為保費結構就沒有人壽成份,所以才會比較平。

如果你想家人盡快取得賠償,選擇「沒有死亡賠償」時需要三思。

影響可能比你想像中更大。

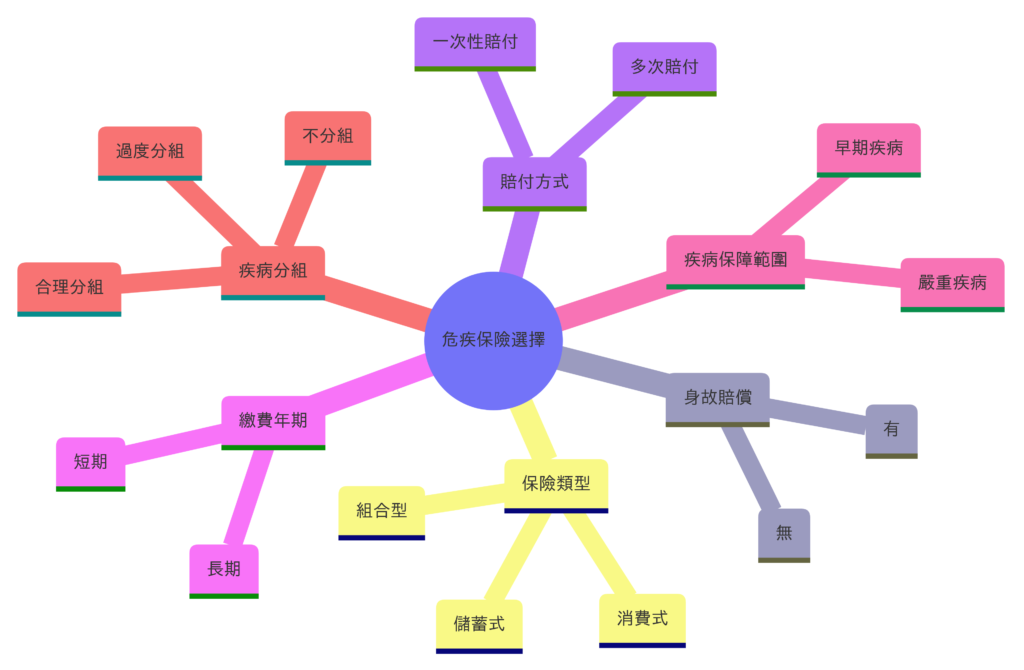

2. 消費式 VS 儲蓄式:各有優劣,組合最實惠

消費式:年輕超平,中年變貴

消費式保險在年輕時保費特別便宜,這是它的主要優點。

但它也有明顯的缺點:50歲左右(正是易患重病的年齡)保費開始急升;

保額不會增加,因通脹購買力隨時間下降;

而且通常不會保障終身。

儲蓄式:一次過搞定,退休有回報

儲蓄式保險的優點包括:指定年期內搞定保費,保障終身;

有紅利派發,可抵消部份通脹;

退休時如不需要可以退保,作為額外一筆退休金。

但它的缺點是保費比消費式貴。

聰明做法:小孩子才做選擇題,成年人當然是全都要

小孩子才做選擇題,成年人當然是全都要。

預算不足可以兩樣一齊買,可以減輕保費負擔,又能買夠足夠保額。

日後可以把消費式改為儲蓄式或到退休時或

日後保額不需要那麼大時可以選擇退保消費式的保障

或者減細保額,減輕保費負擔。

3. 多次賠付:一次不夠,多次更好

以往危疾保險「賠一次就完」,如今「賠完再賠」已成主流。

這種保險的優點是可應對人生多重打擊,

例如:40歲確診肺癌,60歲又患上心臟病,兩次都能獲賠100萬。

但要注意,這類產品保費會較一次性貴,

預算有限時,建議先確保基本保額足夠。

4. 繳費年期:越長越有利

在繳費期中賠過危疾,往後保費不用交!

長繳費期的優點是:若在繳費期間確診重病,之後的保費可豁免;

進入多次賠償階段,相當於免費保障。

選擇較長的繳費年期,除了較大機會在繳費期中招,也可把每年保費降低。

長年期的總保費比短年期的總保費會比較多,

但如果計返每年購買力的遞減,其實總購買力保費不會爭太遠。

5. 早期嚴重疾病保障更貼心

別以為要病到五顏六色才給錢!

(就算重病, 現在也不一定要很後期才賠償)

現今不少危疾保險已涵蓋「早期嚴重疾病」,讓你及早治療、及早康復。

挑選時,留意:是否涵蓋高發早期嚴重疾病,如原位癌、通波仔。

6. 癌症復發、二次中風

部份多次賠償危疾保險只保障「不同」疾病,

有些公司把100種重疾分成6組,同一組只賠一次,

理想的保障方式

- 最佳選擇:「不分組」保單

- 所有重疾互不相關,每種疾病都能獨立理賠

- 提供最全面的保障,但保費較高

- 次佳選擇:「合理分組」保單

- 將高發疾病(如癌症、心臟病、中風)分別獨立成組

- 其他較少見疾病可合併為一組

- 在保障和保費之間取得平衡

關鍵考量

- 癌症、心臟病和中風是最常見的嚴重疾病,應優先考慮這些疾病的保障和復發賠償

- 分組越少,保障越全面,但保費也會相應增加

你買的是保障,還是一疊保單?

切記:你買的是保障,而不是在需要時賠不到的保單。

需要用心了解每個細節,因為這關乎你和家人的未來。

掌握選擇危疾保險6大關鍵:

- 有身故賠償 VS 沒有身故賠償

- 消費式 VS 儲蓄式的巧妙組合

- 多次賠付的重要性

- 繳費年期的策略選擇

- 早期嚴重疾病保障的意義

- 「疾病分組」與復發保障的細節

以上衡量重病保險的標準,根據以上指標做資料蒐集的時候可以慳返不少時間。

但係如果真係要買的話,身體情況可能經幫我們排除咗好多保險。

如果你想詳細了解重病保險,不妨找我了解一下